造船業界に経営戦略論は通用するのか!?第2弾はポーターのファイブフォース分析です。

第1弾はこちら。

ポーターは経営戦略論の中でもポジショニングベース筆頭で、経営戦略学派といえば真っ先に出てくる人物です。経営を知らない方でも、ポーターの名を知る方は多いことでしょう。

図書館や本屋でこのような鈍器を見たこともあるのではないでしょうか?

第1弾に引き続き、第2弾もポジションニング視点からアプローチしたいと思います。

~お品書き~

ファイブフォースと3つの基本戦略

今回のフレームワークは5F分析です。その名の通り、当該産業を5つの視点から分析し、自社が利益を上げられるポジションを探すことです。

5つの力とは、①売り手の交渉力、②買い手の交渉力、③新規参入の脅威、④代替品の脅威、⑤既存企業間の競争力のことです。

売り手の交渉力

売り手の交渉力とは、当該産業において必要な部品やサービスを納入する企業の交渉力のことです。参入後、自社が供給を受ける際に重要となるものですね。

供給業者が多い、つまりは供給市場が競争状態にあるということは、言い換えると自社の価格交渉の面において有利に働きます。「御社以外からも供給は受けられる!」などと相手を脅し、値下げを要求するのはよく聞く話です。

逆に供給業者が少ない場合、相手への価格交渉では圧倒的に不利に立たされ、さらには供給それ自体を受けられない可能性もあります。交渉の余地もなく、ただただ相手に従うだけという状況です。寡占状態や独占企業などと世間では言われることが多いですね。

例として、自動車業界における系列があげられます。1次サプライヤーなどは他の自動車メーカーと取引がありますが、その下に行くにつれ1社のみと取引をしている企業が多数あります。もし自動車メーカーが取引中止をちらつかせながら供給価格の変更を迫られたら、応じるしかないでしょう。

買い手の交渉力

買い手の交渉力とは、逆に自分が供給企業となった際に必要となる視点です。簡単に言うと、自社の直接のお客さんですね。

もし自社の製品やサービスが特殊で、顧客が自社以外から供給を受けられない場合、買い手の交渉力は低いといえます。自社のほうが立場が強力になりますからね。

逆に、自社の製品やサービスが普通でしたら、当然他社と競争状態に陥るわけですから、買い手はどこから購入するのか選択できます。「自社以外にも様々な選択肢がある」というわけです。

※製品戦略論やマーケティング論では、この競争状態を優位に進めるためブランド化など、いわゆる差別化が行われます。

事例として、日本国内には多くの旅館やホテルがありますが、JTBは格安でそれらを仕入れております。買い手であるJTBの交渉力が高いからですね(ネット販売がまだ流行りではないとき、旅行に行くとはJTBなどの店舗に行き契約することと同意でした。知らない旅館に直接電話で予約する旅行者はメジャーではありません)。

新規参入の脅威

新規参入の脅威という言葉はともかく、参入障壁という文面は見たことがあるのではないでしょうか?

当該産業や市場に参入するのが簡単か難しいか。もし簡単であれば、それは新規参入の脅威が高いといえます。つまり、市場の競争度合いもまた高まるといえます。

逆に参入障壁が強力であれば、容易に参入することはかないません。

参入障壁は様々な要因から決定されます。法律や技術、資金などのほか、参入後の既存企業からの報復の度合いなども含まれます。

もし低価格帯のハンバーガーショップ市場に参入するとしたら、マクドナルドと競争することとなります。規模の面でも資本力の面でも厳しい戦いになるでしょうし、認知力の面でも不利となります。ハンバーガーといえばマクドとまで言われるわけですからね。

代替品の脅威

代替品の脅威は、その名の通り壊滅的打撃をあたえかねない代替製品やサービスのことです。技術革新や他業種からの参入により、それまでとは全く異なる手法で既存市場に打撃を与えるのです。

代表的なのは家庭電話でしょうか。携帯電話の登場により、今や家庭電話を持たない家族が増加してます。ホテルや旅館の代替として民泊なども事例に挙げられますね。

今最もホットなのは、これまで自動車産業と関わりのなかった企業が電気自動車の登場で、当該市場に参入することでしょうか。グーグルなどのIT企業が電気自動車の製造や開発に携わるのです。

既存企業間の競争力

これまでと少し異なり、この既存企業間の競争力というのは当該産業にすでに参加している企業の競争状態がどれほどのものなのかを示します。

今から家電量販店産業に参加するとしたら、ジョーシンやビックカメラ、ヤマダ電機にヨドバシカメラなどと競争する可能性が大です。これら巨大な既存企業は現在恐悦な競争状態に陥っており、今から新たに参入しても太刀打ちできないでしょう。

安売り業界といわれる産業は、基本的に既存企業間の競争力が高いといっても間違いではありません。そも、そのような産業に参加すること自体問題でしょうが……。

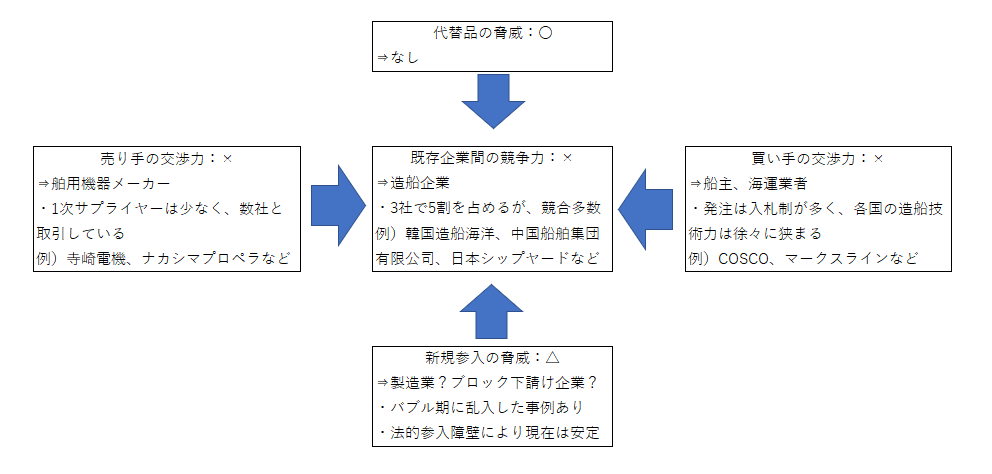

造船を事例としたファイブフォース分析

では、実際にファイブフォース分析を使い、造船産業を見ていきましょう。

売り手の交渉力:舶用機器メーカー

造船産業における売り手とは、舶用機器メーカーにほかなりません。

実は船舶は1隻当たり20万から30万点もの部品が使われているといわれてます。これらを製造販売するのが舶用機器メーカーです。

出所:造船・舶用工業を取り巻く3つの大きな変化内の日本の舶用工業の構造より。

造船所とサプライヤーの構造は「造船所―1 次メーカー(Tier1)―2 次メーカー(Tier2)という供給連鎖の側面をみると,1 次メーカーと造船所との間では,当該製品を供給できる 1 次メーカーが少ない.これに対して,顧客である造船所の数は多い.つまり,1 次メーカーの立場でみると,多くの顧客を取引先にしている企業が多い.また,1 次メーカーの場合,約 7 割の部品を 2 次メーカーなどから調達している多層的な取引構造を形成している」(造船産業における取引関係と舶用工業メーカーの行動パターンより)とされ、売り手である1次メーカーのほうが強いといえます。

買い手の交渉力:船主、海運業者

船を購入するのは誰なのか。小型船であれば漁業関係者から趣味など様々ですが、大型船となれば話は変わります。

日本郵船や川崎汽船など、日本には有名な海運企業があります。では、彼らが利用している船舶は海運企業が自社で持つ船(社船)なのか?実はそうとは限らないのです。

業界用語に「オーナー(船主)」と「オペレーター(運航会社)」という言葉があります。

オーナーというのは船を持っている企業や個人に該当します。いわゆる船主のことで、世界的に有名な愛媛オーナーが日本には存在します。

※「『エヒメオーナー』と呼ばれる家族経営の船主会社が70社以上あり、その規模は香港やギリシャの海運王とも肩を並べるほどです」(経済ジャーナリスト・松崎隆司氏)。その多くが従業員数人の零細企業だが、タンカーや貨物船など約900隻の船主となり、日本郵船や商船三井などにレンタルしている。その資産総額は2兆円を上回るという(【本当の金持ちを探せ/西日本編】 ギリシャ海運王なみのエヒメオーナーより)。

一方、オペレーターとは船を実際に運行させる企業のことで、海運企業もここに含まれてます。「海運大手の自社船比率は3割の水準で維持されている」とあるように、運航しているほとんどの船は船主と傭船契約を結びレンタルしております。

では、買い手の交渉力はどうなのか。世界的に造船業界が集約されているとはいえ、まだまだ数は多く、買い手が造船所を選べると言えます。

もちろん、カタール国営のLNG大量発注にもあったように、1社で40隻を連続建造するなど企業規模の観点から造船所を選ばざるを得ないこともあります。また、この時は入札制でしたので、買い手にとっては条件通りに作れるなら会社はどこでもいいとも言えます。

買い手の交渉力は買い手側が強いと言えます。

新規参入の脅威

新規参入ですが、実は2000年代初旬に中国で造船所が乱立する事態が生じました。中国の経済成長に伴う海運バブルに乗ろうと、一斉に参入したのです。

結果どうなったと言うと、「中国の679造船所のうち運営中の造船所は169カ所だけだ。残りの510カ所は運営していない」状況です。その理由は「中国造船業は生産過剰と技術力不足で業況が悪化し、競争が激しくなり、民営企業が苦境に陥っている」というものです(「受注の崖」から抜け出せず中国造船所の75%が閉鎖より)。

実は、彼らが参入したのは低付加価値船であるバルク船がほとんどでした。建造実績がほとんどないにもかかわらず売れたのですから、いかに需要が高かったか理解できますね。

このように、バブルのような市況であれば新規参入も増えることでしょう。しかし、そうでなければ競合企業が多い低付加価値船市場にあえて参入する企業は珍しいと言えます。高付加価値船市場は言わずもがなですね。建造する技術が無いのですから、参入することは叶いません。

日中韓で世界建造量の8割を占めるので、この3ヵ国が法律などで参入障壁を築くのであれば、新規参入の脅威は低いと言えます。しかし、それ以外の国が新規に参入しバルク船などを建造する可能性が無いとは言えません。

新規参入の脅威は△としておきましょう。

代替品の脅威

商船の究極の目的は大量の荷物を輸送することと言えます。

石炭などの固形物から原油や石油精製品などの液体、コンテナなど運ぶものは違えど、拠点間を輸送することに違いありません。

さて、自動車で原油30万トンを輸送できるでしょうか。或いは飛行機で2万個のコンテナを運べるでしょうか。どちらも不可能ですね。

実は、多量の荷物を輸送する手段は船しか存在しないのです。

※人の輸送などでは客船から航空機に代替してます。今回は商船を対象としております。

今後、AIによる無人船なども登場するでしょうが、船それ自体が代替されることはありません。代替品の脅威は無いと言えますね。

既存企業間の競争度合い

先日、韓国では韓国造船海洋という会社が誕生しました。現代重工の造船事業と大宇造船の統合ですね。同じく、中国では国営2社が1つに再び戻り、日本では建造量1位の今治と2位のJMUが提携を発表(日本シップヤード)しました。

このように造船産業は世界的に再編の途中にあると言えます。事実、上記の韓国造船海洋と中国国営は単体で世界シェア2割を握る巨大企業となり、日本シップヤードは1割程度を占める予定です。つまり、この3社で世界の5割を占めることとなるのです。

この3社でし烈な争いをするのは明確であり、それ以外の多数の造船企業が残り5割を得るために競争状態となります。特に造船は自己から需要を作ることがかなわないので、需要は海運市況などに左右されるのみです。

造船業は巨大な固定費が必要であり、かつ他への転用利用も困難な設備産業です。市況が悪くても撤退障壁が大きいのは言わずもがなで、赤字受注でも操業を続けるほうが得策となります。

既存企業間の競争度合いは激しく、×といえます。

結論

5Fフレームワークを利用すると、造船産業は×が3つ、△が1つ、〇が1つだとわかりました。完全に造船業を新規に行うべきではありませんね。

特に大きな問題が、売り手と買い手の交渉力がどちらも×という点です。造船所は言われるがままといっても過言ではないわけですから。

このように簡単に分析できるのがファイブフォースの特徴です。

5F分析の注意

しかし、注意しなければならないことも多くあります。最も大きな問題は、5F分析は過去の分析にしか使えないということです。今を見ることは不可能なのです。特に技術革新が激しいIT業界なのでは全く使い物にならないといえます。

また、この分析はあくまでも業界を見るためのフレームワークの1つにすぎず、これ単体ですべてがわかるとは言えません。その他のフレームワークと共に見るべきでしょう。

おわりに

5Fフレームワークを利用した造船産業の分析ですが、結論は可能でした。そして、かなり厳しい結果も見えました。代替品が存在しないことが唯一の強みという、非常に大きな問題のある産業でしたね。海上輸送自体がなくなることはなく、需要は絶えることが無いという見方もできるのでしょうが……。

5F自体かなり昔に生まれたもので、今の我々が使うべきかという疑問もあります。いわゆる戦略計画学派は経営学草創期の古典派で、そのあとにリソースベースドビューなど資源ベース派など様々な学派が誕生しました。

ただ、無意味なものでもありません。簡単に産業の状態を調べることが可能であり、その方法も単純明快です。

それでは。

コメント